作者:Scott Sumner

日期:2024年9月30日

我们先来排除一个错误答案:“因为他们愚蠢。”当绝大多数专家一致支持一项政策时,即使我们持有不同观点,也需要严肃对待他们的看法。最终,我会提出反对利率目标政策的论点,但在此之前,我想了解为什么在货币经济学领域存在一种利率单一文化。

如果你问经济学家为什么他们偏好利率目标政策,他们中的大多数可能会批评货币供应量目标政策。如果你进一步询问他们为什么认为货币供应量目标政策不好,他们通常会以两种方式之一来回答:

1. 货币流通速度不稳定。

2. 1980-1982年的货币主义实验失败表明货币供应量目标制不起作用。

这两个论点都不是很有说服力。传统经济学家可能是对的,认为货币供应量目标政策不是最优的,但并非出于通常提到的那些理由。我们需要理解传统经济学家对货币主义的批评中的缺陷,才能超越陈腐的货币主义者/凯恩斯主义者的争论。

首先,让我们谈谈货币流通速度。确实,货币流通速度是不稳定的,自然利率也是如此。由于流通速度的不稳定,稳定的货币供应增长率可能会产生不良后果。但同样真实的是,由于自然利率的不稳定,稳定的利率可能会产生不良后果。事实上,后者的政策可能会导致更为严重的灾难。

美联储在1945到1951年间将利率维持在一个固定水平,这一政策导致了严重问题。1949年,经济陷入通货紧缩,失业率上升至接近8%。到1951年春,通货膨胀率超过9%。固定利率政策实际上是一种高度不稳定的货币政策。固定货币供应规则和固定利率规则出于类似原因都不太合理。

不稳定的货币流通速度并不是反对货币供应目标的理由;这恰恰说明货币供应增长目标应频繁调整,以抵消流通速度的变化,就像现在调整利率目标以抵消自然利率的变化一样。

其次,1980-1982年的货币供应目标计划并不是一次失败的货币主义实验,而是一个有缺陷的货币主义实验。事实上,它的效果远好于1965-1980年间失败的凯恩斯主义利率目标实验。该政策始终未能控制通货膨胀,情况随着时间的推移变得越来越糟。所谓的失败货币主义实验则相对较快地控制住了通货膨胀。

货币主义实验是否导致了1982年的高失业率?确实如此。但即使使用凯恩斯政策工具,一个成功的反通胀计划也会导致几年高失业率。这就是菲利普斯曲线的问题。

我们运行了一种政策机制15年,未能控制通胀,然后切换到另一种政策机制,迅速控制了通胀,却又宣称第二种机制失败,并需要回到第一种机制。这怎么能说得通呢?

我们为何陷入如此奇怪的境地?原因有几个:

1. 因为米尔顿·弗里德曼的影响力,货币供应目标开始被等同于“稳定货币增长规则”,这其实是完全不同的概念。当这种特定的货币供应目标在1982年显得次优时,整个概念似乎被否定了。

2. 货币主义者错误地认为政策对名义GDP的影响有长且不定的滞后。因此,他们往往不愿意推动一个试图抵消流通速度变化的自由裁量货币目标制度。

3. 大多数人,甚至大多数经济学家,觉得利率目标更直观。他们可以理解降息如何让邻居更可能买车,却无法理解将10亿美元银行储备换成10亿美元国债如何促使邻居买新车。

4. 实际上的中央银行更倾向于使用利率目标。

既然我已经说服你货币供应目标被不公平地拒绝了,我也想拒绝货币供应目标。是的,你可以通过公开市场操作将M2调整到市场预期4%的名义GDP增长,但为何不直接进行公开市场操作,直到市场预期4%的名义GDP增长呢?

可以通过两种方式实现。激进的方法是我的名义GDP期货市场“护栏”机制(NGDP futures market “guardrails” regime)。较不激进的方法是让美联储查看广泛的宏观数据和资产市场数据,频繁更新其对预期名义GDP增长的估计。然后,按照拉尔斯·斯文森的建议,目标是预测值。

这一切都不需要任何形式的利率目标。你可以取消超额准备金利率(IOR),回到以公开市场操作作为主要政策工具。然后,以类似新加坡或香港中央银行针对汇率的方式,目标是一个综合市场名义GDP预期,并让市场决定利率。

货币供应和利率目标有一个共同的缺陷:它们都为货币政策过程增加了不必要的复杂性,使得错误更容易发生。政策将最稳定,如果你有一个4%的名义GDP目标,水平目标,并始终将基础货币设定在市场预期达到目标名义GDP增长的位置。使用公开市场操作(OMOs)来控制名义GDP预期,并让市场决定利率。

约翰·科克伦有一篇出色的文章解释了他对货币政策的看法。他拒绝了货币主义方法和凯恩斯主义关于利率目标运作方式的观点。他在评论货币主义时提到:问题在于,这个理论不适用于当今世界。美联储并不控制货币供应,而是设定利率。由于没有准备金要求,“内生性货币”如支票账户可以在既定的银行储备和现金供应下随意扩张。银行可以随意创造货币。美联储仍然控制着庞大的基础货币(储备加现金)。欧洲央行更进一步,允许银行以固定利率用抵押品借款。美联储允许银行随意将现金兑换为付息储备。现在大多数“货币”都支付利息,因此提高利率并不使持有货币的成本增加。

货币主义理论非常明确:美联储必须控制货币供应。如果它不这样做,而是将目标对准利率或提供“弹性货币”以满足需求,那么该理论就行不通。“货币”和“债券”必须是不同的资产。如果货币支付的利息与债券相同,或者债券可以用作货币,该理论就行不通。

这是一个不错的理论。它可能解释了美联储如何控制通胀,或者过去(甚至最近到20世纪80年代)货币供应(通过美联储、黄金发现等)如何控制通胀。它甚至可能是美联储应该如何控制通胀的理论。(我在向我的许多货币主义朋友抛砖引玉。)但这不是美联储(以及欧洲央行、日本央行等)通过提高利率而不控制货币供应来控制通胀的理论。

我大体上同意这些评论,但有两点例外。首先,我不认为当前系统是货币主义的问题,而是当前系统本身的问题。确实,我们在当今世界没有货币供给目标,但这并不是反对货币供给目标的理由。

我也稍微不同意最后一句话。1982年货币供给目标结束后,美联储继续使用公开市场操作来控制联邦基金利率。我会这样描述1982-2008年的政策:

公开市场操作部门被指示调整基础货币,使联邦基金利率达到联邦公开市场委员会认为最能实现其双重目标的位置。

说这不涉及任何“货币供应控制”是误导的,仿佛货币不重要。是的,你可以对2008年后的付息准备金(IOR)时代这样说,但不能对1982-2008年这样说。2008年时,基础货币98%是现金,这与债券完全不能互换。从供需角度来看,基础货币更像是纸黄金,一种需求独特(主要是寻求匿名的囤积者)的非常特殊的资产。

即使公开市场购买最初注入了储备,银行不想持有超额储备意味着这些储备几乎全部迅速转化为货币。可以说,美联储通过调整货币供应来满足墨西哥、委内瑞拉和俄罗斯等地囤积者的需求,从而控制了物价水平。利率只是一个指标,显示是否需要更多或更少的货币来实现宏观目标。

我们可以回到2008年前的体制,但指示公开市场部门稳定名义GDP预期,而不是联邦基金利率。这是我的偏好。

后来,John引用了我(以及另一位现代宏观经济学的怀疑者):

Scott感叹道:“有人问我过去十年在我的领域(宏观经济学)中发表的最重要的论文是什么。我想不出任何一篇。”

并回应道:“我认为他们对现状的看法是对的,但对其影响的看法是错的。自1990年以来,货币政策的共识理论是“新凯恩斯主义”模型。基本框架没有太大变化,学术研究在此基础上增加了许多复杂性。但现在显然在其基础上有明显的漏洞,未能描述事实,与标准教义的预测存在深刻分歧。”

这对一个领域来说是最激动人心的时刻!现有的范式正在瓦解。政策界遵循的共识教义没有令人信服的经济基础。基本问题悬而未决:更高的利率是否降低通胀?如何降低?什么时候?需要什么前提条件(如财政政策)?利率钉住是否可能?美联储到底能控制多少通胀?货币政策的摩擦是什么?我们是否需要货币、信贷、金融摩擦来推动经济发展?

这就像1904年的物理学。这是一个非常简单的基本思维和理论与事实匹配的时刻,有可能彻底革新我们的理解。对年轻的宏观经济学家来说,这是一个绝佳的时代!

我同意,在一个央行使用利率目标的世界里,我们甚至不知道利率对通胀的影响方向,这确实是模型中的一个巨大漏洞。(而且如你所知,我认为仅仅从价格变化来推理是没有意义的。)

我会说,“这就像1904年的物理学”,除非当时的顶尖物理学家甚至无法就重力是吸引还是排斥物体达成一致。是的,情况就是这么糟糕。这更让我想起了关于哥本哈根解释与多世界解释的50年争论。我对量子力学的现实问题或货币传导机制的现实问题在我有生之年能解决并不乐观,但也许Cochrane是对的,年轻而聪明的经济学家有一个鲜明的目标可以追求。

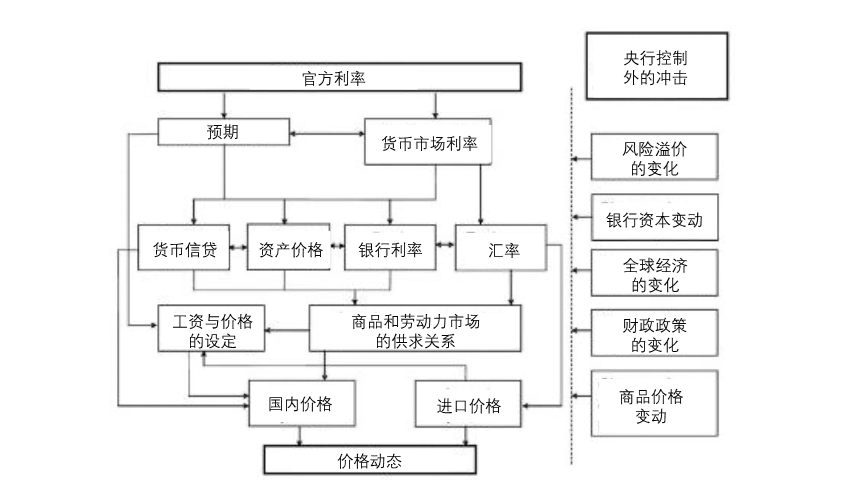

在John的最后两段中,我们在我非常支持的观点和我非常怀疑的观点之间摇摆。他讨论了主要央行声称修复“市场功能失调”,然后展示了一个关于“货币传导机制”的欧洲央行图表。

显然,他们真的认为自己对这个复杂的经济机制有科学上的理解,并且具备在其“失调”时进行技术性调整的能力。要是我有John那样的写作才华就好了。

但在最后一段,我认为他走错了方向:

最后一个想法:在整个宏观经济学中,衰退带来的经济损失完全是因为价格粘性。如果价格是灵活的,货币政策会立即导致无成本的通货膨胀,而不会出现失业。经济学家和央行将“粘性”视为既定事实,并继续倡导利用这种现象的复杂政策。但如果价格刚性是导致衰退痛苦的关键经济问题,为什么几乎没有人倡导让价格灵活的政策?相反,我们看到的是一轮又一轮的干预,让价格更具刚性:价格管制、租金管制、对工会的支持等等。同样,如果债券市场经常“失调”,我们不应该找出原因并解决,而不是让央行借此机会大肆购买?

“几乎没有人”这句话显然不适用于像租金管制这样的具体政策,因为几乎所有经济学家都反对它。他似乎在建议,通过更广泛的价格放松管制,可以防止名义价格冲击产生实际影响。

1920年的美国经济相当自由放任。1920-1921年间,名义工资大幅下降。然而,由于价格下降得更快,失业率急剧上升。是的,政府放松管制会有所帮助(1921年经济衰退后的复苏很快),但我们需要接受工资粘性和名义债务合同的现实,并制定在我们生活的世界中最优的货币政策。

注:本文来源:Scott Sumner’s Substack,观点代表作者自己,译文仅供研究参考

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号